一、混凝土行业现状

近年来,开始有越来越多的水泥企业涉足于混凝土产业,慢慢向完整的产业链转变,其中包括有华润水泥、冀东水泥等这些水泥龙头企业。究其原因,综合了近几年水泥行业发展情况我们不难看出,中国水泥行业由初凉而微冻,而目前正经受行业深寒,让水泥市场出现了旺季不旺的现象。水泥行业的迅速发展使得水泥产能过剩已是现在主要面临的问题之一,由于行业投资周期较长及全国固定资产投资降温滞后效应,进入“十二五”,水泥行业才全面显现供过于求的行业性危机。经济周期理论告诉我们,每次行业的大起大落都是行业整合的绝佳契机。于是“洗牌”成了水泥企业无法避免的出路。

反观混凝土行业,由于国家政策利于预拌混凝土行业的缘故,混凝土企业开始如雨后春笋般不断的窜出。但是,中小企业居多,部分地区市场秩序混乱,缺乏统一管理等问题成为了行业内的一大难题。而由水泥企业凭借着企业自身规模较大的优势,向下延伸产业,进入混凝土市场,形成建材产业链,有利于快速占据市场。另一方面,水泥企业拥有庞大的资金,能够更好的按照国家标准完成对混凝土技术的研发,完善混凝土搅拌站等设施的改善,有助于混凝土产业的发展。同时,水泥企业进入混凝土行业还具有其他诸多优势,如熟悉客户、掌握信息、原材料供应等,都为水泥企业在混凝土行业的发展打下了扎实的基础。

二、中外商品混凝土行业对比

我国预拌混凝土行业与发达国家相比起步较晚,欧美大部分国家预拌混凝土行业已经发展到成熟阶段。在基建方面已渐渐达到饱和状态,很难出现大规模的建设热潮。欧盟国家以及美国、日本等近几年的预拌混凝土产量增长趋缓甚至下降,预计欧美的预拌混凝土产量难以得到提升,增长空间有限。

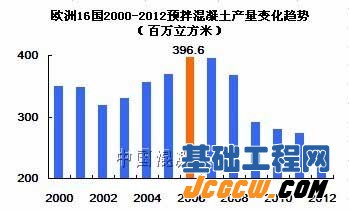

欧洲16国2000-2012预拌混凝土产量变化趋势(百万立方米)

美国2000-2012年预拌混凝土产量变化趋势(百万立方米)

根据相关数据统计,2006年欧盟预拌混凝土年产量3.96亿立方米,达到近年高峰值,之后产量逐年下降,2012年预拌混凝土年产量仅2.4亿立方米。

而美国2006年的预拌混凝土产量与欧盟一样达到最高峰值,随后由于房地产次贷危机影响,混凝土行业受到重挫,混凝土产量迅速下降。经过次贷危机过后,2009年之后建筑市场逐渐好转,产量有所恢复,2012年产量2.3亿方,相比2011年增长10.84%。

国际市场水泥混凝土企业并购、行业整合于2008年基本停止,国际行业巨头如:CEMEX、Holcim、海德堡等企业在2007年高价并购之后,由于恰逢经济危机,给这些企业带来了相当大的财务危机,目前这些公司已基本度过最困难的时期。但由于混凝土市场的不景气,实体经济活动持续缺乏动力,建筑市场投资趋缓,国际行业巨头企业预拌混凝土业绩不断下滑,不少企业转战中国等新兴市场,市场行情均有所好转。根据2012年世界混凝土企业排名情况来看,国际行业巨头的预拌混凝土销量已经趋于平稳状态,并出现逐年下降趋势,和中国企业巨头相比,国际水泥混凝土企业的发展已经受到限制,而中国企业的发展还将突飞猛进。

2012世界混凝土企业排名

2012中国商品混凝土企业十强(以实际产量为基准)

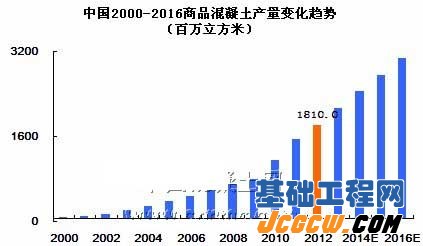

中国商品混凝土市场自2000年开始,增长就大幅度提升,2000-2012年平均增幅高达30%左右。但受全球经济危机的影响,中国2008年的商品混凝土市场也受到了不小的冲击,商品混凝土的增长率大幅度下滑。不过与欧盟、美国等其他发达国家混凝土负增长率而言,中国混凝土市场表现的还是十分活跃的。这也反映出了中国的商品混凝土行业进入高速发展时期的特征。但中国市场目前的市场状况十分紊乱,行业内需要进行一番整合,清理一些市场上不规范的企业,相信整合后对我国商品混凝土行业将起到较大的推动作用。中国混凝土网预计“十二五”期间,预拌混凝土产量还将有小幅增长,到2016年中国预拌混凝土产量将突破30亿立方米,混凝土行业将迈上一个新的台阶,但总体行业回归平稳状态。

中国2000-2016商品混凝土产量变化趋势

而对复杂的全球及国内的经济形势,预测未来的城市商品混凝土的增长将有所放缓。目前发达国家混凝土企业、拌站与年产量失衡,而中国的混凝土企业、拌站逐年递增,“站多量少”将成为将来混凝土市场的主流。我国的建设工程量还在不断上升,预拌混凝土产量持续走高,市场较活跃,混凝土企业也不断增加,混凝土行业仍将保持高速发展势头。三、混凝土行业整合的目的

进入“十二五”以来,不少水泥企业介入混凝土行业,开始发展上下游产业链。近年来,水泥行业中小企业众多,造成水泥产能严重过剩,加上水泥行业属于高污染、高能耗、高耗水的三大缺点,引起了国家各有关部门的重视,将严格控制水泥企业数量。

根据“十二五”水泥企业产业战略发展方向显示,水泥企业发展混凝土产业是完善产业链、降低市场风险、实现可持续发展的必然举措,也是水泥企业发展的必由之路。近几年,中小企业资金压力的增大,预拌混凝土集团化趋势明显,年产300万方以上的混凝土企业数量增长迅速。据中国混凝土网不完全统计,2012年中国商品混凝土产量达18.1亿立方米,同比增长了17.10%,市场总体规模有所扩大。

“十二五”期间,我国的预拌混凝土产量呈上升趋势,与“十一五”期间相比,同比增长将达156.46%。从预测的数据中可以看出,混凝土行业各数据的增长率一方面说明了该行业的发展正在逐步扩大,市场需求大;水泥行业饱和,促使该行业内的大中小企业向混凝土行业进军,这也可以说是混凝土产量增长的另一因素。水泥企业向其混凝土行业转型并发展,已经屡见不鲜了。如此多的水泥企业发展混凝土到底是盲目跟风还是形势所迫呢?是由于国家政策调整导致,还是行业需求?

2005年对于水泥业来说相信是灾难年,铺天盖地有关凝石优于水泥的新闻随处可见,而年底又有消息称由于许多水泥企业投资不当,大量水泥项目盲目上马,导致近半亏损企业面临洗牌。自2004年国务院实施行新一轮宏观调控政策以来,中国水泥行业由初凉而微冻,而目前正经受行业深寒。由于行业投资周期较长及全国固定资产投资降温滞后效应,进入2005年,水泥行业才全面显现供过于求的行业性危机。经济周期理论告诉我们,每次行业的大起大落都是行业整合的绝佳契机。于是“洗牌”成了水泥企业无法避免的出路。

现在很多商品混凝土企业老板都希望被一些大水泥企业整合。过去这些商混小企业为了竞争就低价倾销产品,为了控制成本,不顾质量掺加不合格的骨料,还依靠偷税漏税牟取利润。种种行为不仅损害了国家利益、扰乱了市场秩序,企业本身也难以发展。眼下就是重组混凝土市场的最佳时期,被大水泥企业整合后,这些小企业必须严格按照国家标准生产,产品质量就得到了保障,企业也被带到上了发展正道。

目前,我国混凝土行业已经从东向西,从南到北,开始从数量增长转向质量增长,发展较为不平衡。部分西、北部地区还处于萌芽阶段,但混凝土产量已经有明显增长,2012年西北、西南地区分别增长31.57%和31.55%;东北和中南地区分别增长19.25%和18.43%;华北地区增长17.76%;华东地区增长幅度最小,为10.96%,相比2011年减少2.04%,由此看来,华东地区混凝土市场发展速度较快,高速城市化建设推动混凝土商品化率在不断增长,市场需求趋于饱和;该地区将不再是全国混凝土行业发展的增长点,取而代之的是西北地区,近几年西北混凝土市场的快速发展,混凝土产量赶超我国其他地区,成绩尤为出色。由此看出,我国商品混凝土行业发展较为不均衡,如混凝土行业进行全方位的整合,那么发展不均衡以及企业集中度问题将会得以解决。预计2013年预拌混凝土还将有所增长,产量将达到21.2亿立方米,同比增长达17.4%,与国外预拌混凝土行业情况不同的是,我国预拌混凝土行业产量增长还将持续。

另一方面,混凝土机械设备企业正在蓬勃发展,但混凝土行业的现状却令人堪忧。混凝土市场眼下还很混乱,市面上的商品混凝土企业都依靠降价进行恶性竞争,导致产品质量无法保证。过去混凝土行业内大部分机械设备企业卖的都是落后的小装备,导致如今不合标准的小型混凝土搅拌站遍地开花。真正具有国际先进水平的、现代化、全封闭的混凝土搅拌站还是凤毛麟角,混凝土行业亟待整合。

四、企业整合现状

水泥企业混凝土产品毛利率比较(单位:%)

水泥行业进行了多年整合之后,终于走上正轨,混凝土行业整合也是一项长期工作,但借鉴于水泥行业的成功案例,往往会达到事半功倍的效果。水泥企业及建筑企业的参与,不仅可以拓展混凝土事业,还能推动水泥事业及建筑事业更近一步的发展。

从各企业混凝土产品毛利率中可以看出,近几年各大企业的混凝土所占比例逐年增长,更多的企业涉足混凝土行业,上下游资源整合能力增强,毛利率将得到持续提升。华润水泥:

华润水泥近几年将重点拓展混凝土业务,希望以此来带动其水泥业务。在近几年水泥市场的颓势影响下,更坚定了公司加快水泥和混凝土业务协同发展的决心。2013年上半年公司混凝土产能达到了3490万方,混凝土搅拌站达到了59个,主要集中分布在广东、广西、福建等地。预计到2013年年底,预拌混凝土产能将有可能达4090万方。公司估计未来两年的水泥价格的跌幅可能达10%,并预期未来中国水泥业将出现供过于求情况,而公司未来将通过重点发展毛利率较高的混凝土业务以带动水泥业务,外加国家推广商品混凝土的政策也为许多看好混凝土市场的公司制造了契机。

未来一年,公司将投资4.47亿港元兴建11座总产能为660万方的混凝土搅拌站,预计到2016年,公司混凝土产能将达到6140万方。在公司水泥业务的带动下,混凝土业务也将迅速发展,高歌猛进。再加上公司在政策大力支持的情况下不断并购重组,将继续于所在区域市场进行产业整合,完善布局,提升市场占有率,推进水泥及混凝土业务一体化的发展,相信未来公司在各区域市场份额方面将大幅提高。

中国建材:

中国建材2013年上半年报告中指出,上半年公司实现营业收入505.31亿元,同比增长33.2%;净利润20.44亿元,同比下降24.7%;资产总额达2759.61亿元,同比增长11.98%;水泥销量1.24亿吨,同比增长30.3%;商品混凝土销量3,537万方,同比增长408.4%。

中联水泥:2013上半年水泥销量达1954.2万吨,同比增长3.84%;商品混凝土销量达1281万方,同比增长263.92%;截至今年上半年,中联水泥合并32家商品混凝土公司。数据显示,由于建筑市场行情低迷,水泥产能严重过剩,混凝土市场受到严重抨击等影响,造成混凝土与水泥单价与去年同期相比均有所下降,主要原因是新并购的商品混凝土业务及水泥子公司所致,但部分被水泥产品的平均售价降低及煤价下降所抵销;同时加上毛利率下降及商品混凝土业务量增加带来的运费增加导致营业利润也有所减少。预计下半年的到来,市场行情将有所好转,同时公司围绕核心利润区建设,完善水泥和商品混凝土业务的联合重组,进一步提高核心利润区的市场占有率。

南方水泥:围绕核心利润区完善水泥和商品混凝土业务的联合重组,优化产业链布局,不断巩固和提高区域市场控制力和竞争力。2013上半年水泥销量达4112.2万吨,同比增长28.72%;商品混凝土销量达2113.3万方,同比增长546.66%;截至今年上半年,南方水泥合并169家商品混凝土公司,将苏浙沪皖地区7家区域公司整合为上海南方和浙江南方2家。提升商品混凝土业务系统竞争力,同时大力推进商品混凝土业务的发展,实现销量大幅增长。

北方水泥:在核心利润区内,开展水泥业务的联合重组,稳妥推动核心利润区内商品混凝土业务的联合重组,优化产业链和战略布局。2013上

半年水泥销量达526.7万吨,同比增长10.41%;商品混凝土销量达32.2万方,同比增长91.12%;截至今年上半年,北方水泥合并8家商品混凝土公司。上半年北方水泥总收入减少至26.94亿元,降幅为17.1%,同时销售成本、毛利率及营业利润均有所减少,主要原因是由于水泥产品的平均售价及销量减少所致。

西南水泥:2013上半年水泥销量达3043.4万吨,同比增长156.72%;商品混凝土销量达48.8万方,截至今年上半年,西南水泥合并7家商品混凝土公司。上半年西南水泥总收入由2012上半年31.71亿元增长至83.21亿元,同比增长162.4%,主要由于水泥产品的平均售价提高所致;公司收购商品混凝土及水泥业务,导致销售成本及营业利润均不同程度上涨。同时西南水泥按照既定的发展战略,有序推进核心利润区水泥业务的联合重组,截至今年上半年,水泥总产能达1.07亿吨,区域市场占有率和控制力不断提高。

自集团上市以来,在资本市场的支持下,中国建材通过联合重组的成长方式迅速成长为目前的3.8亿吨水泥产能和超过3亿方商混的规模,成为行业中有影响力的龙头企业。现已构建起45个核心利润区,联合重组基本完成。随着建材行业进入传统旺季,市场需求将会持续改善。而中央政府将出台化解产能过剩矛盾的总体方案,加快产业结构调整,鼓励水泥等过剩行业的兼并重组,这将进一步改善商品混凝土及水泥等建材产品的市场供需关系,推动行业健康发展。

另外,中国建材集团商誉一直令人疑惑!根据2013半年报中资料得知,2012年以前,集团收购混凝土公司的资产溢价为近1.8倍,2013上半年混凝土业务合计净资产196.81亿元中,如减去商誉73.59亿元,实际资产只有123.2亿元;上半年平均收购价格为净资产的1.6倍,溢价约60%。预计2013年混凝土产量为8000万方,贡献240亿销售额,那么2013全年贡献营业利润35亿元,净利润难道只有24亿吗?这样算来每方能产生30元净利,净利率达10%。以目前上海市场为例,混凝土单方净利在5-10元之间,中建材集团所得净利如此之高,难道要归于企业自身的管理?还是混凝土市场的厚积薄发?如这一数据在西部混凝土市场倒能理解,但问题就在于中建材的主要利益市场来自于浙江、江西、四川、贵州、黑龙江、云南、广东及安徽等地区。那么,现在绝对处在严重“资不抵债”的状态下中建材的商誉黑洞到底如何填补呢,应收账款质量也令人堪忧,这一切的问题也希望企业能够自我意识并有所改善。

华新水泥:

2013年华新水泥获得了华祥水泥的控股权,公司以5.2亿元的价格收购湖北华祥水泥有限公司和湖北华祥水泥鄂州有限公司各70%的股权。由于2012年四季度水泥行业的回暖程度低于市场预期,如今又进入行业淡季,中小水泥企业目前压力相当大,这为行业整合提供了绝佳的机会。

近年来,公司围绕水泥业,通过上下游一体化发展,增加了商品混凝土、骨料及其他建材制品的制造、销售。2013上半年销售混凝土 263.18 万方,同比增长 124%;实现营业收入 66.25亿元,比上年同期增长20.76%;利润总额5.26亿元,比上年同期增长206.52%。2013年目前产能451万立方米,计划产能700万立方米。公司表示,混凝土将实现高速增长,进一步提升业务占比,未来还将有一些并购的行动。

中建西部建设:

根据公司收购的整体方案,西部建设收购对象分别为中建股份和中建三局合计持有的中建商混100%股权;中建一局、二局和五局合计持有的五局混凝土公司100%股权;中建四局持有的中建双元100%股权;中建六局持有的天津新纪元100%股权;中建八局持有的山东建泽55%股权。收购完成后,中建股份通过直接和间接方式合计持有西部建设的股权比例,从此前的50.79%上升至71.45%。

公司方表示,此次收购后公司与中建股份之间的同业竞争问题得以彻底解决,西部建设的业务版图将从新疆延伸至天津、湖北、贵州、湖南、四川及山东等全国多个省市,公司也随之将从区域性的企业成为全国性的商品混凝土生产、销售企业,业务规模将得到显著扩大。

2013上半年,公司商品混凝土实现营业收入34.08亿元,同比增长19.94%,公司完成重大资产重组后,也开始了在华中、华北、华南、西南、西北等区域的战略布局,企业发展也因此迈上了新的台阶。今年公司计划在新疆乌鲁木齐、新疆库尔勒、新疆喀什、新疆阜康、甘肃兰州、湖北武汉、四川成都、陕西西安、福建福州和天津等十地新建混凝土拌站,这将进一步扩大公司规模,提升公司混凝土生产能力。此外,公司还在福建和沈阳两地建立子公司,其中福建地区为控股子公司,沈阳地区为全资子公司。此番建立子公司,一方面能抓住福州海西经济区和振兴东北老工业基地等的发展机遇,提高公司市场占有率,另一方面,也进一步增强了公司的整体实力,巩固并提高公司的行业地位。

截止2012年底,公司合并口径商品混凝土产量约2400万方,公司计划投资3.52亿元增加22条生产线,新增产能近1000万方,以母公司中国建筑为依托快速扩张产能,公司计划到2015年实现混凝土销量4800万方,三年产量实现翻番。成为全国性混凝土公司后,公司的区域优势也将逐渐显现,但由于新开发的市场尚处于培育期,产能利用率偏低,市场仍有待开拓,短期内可能无法给公司带来突破性增长,不过公司背靠中国建筑具有了渠道优势,中国混凝土网看好公司的长期发展。